Thị trường trái phiếu doanh nghiệp đầy biến động

Ngày nay cùng với sự hấp dẫn từ các khoản gửi tiết kiệm của ngân hàng. Nhiều người đã chọn cho mình việc mua trái phiếu từ các doanh nghiệp làm kênh đầu tư, thu lợi nhuận. Tuy nhiên các chuyên gia về kinh tế đã cảnh báo các nhà đầu tư cần phải lưu ý cẩn trọng khi lựa chọn, nhận thức được các rủi ro bên trong.

Mục lục

Gặp khó khăn về nguồn vốn

Khi mua trái phiếu bản thân mỗi nhà đầu tư sẽ trở thành mỗi ngân hàng nhỏ cho doanh nghiệp vay vốn của mình. Thay vì quá tập trung vào lãi xuất, nhà đầu tư nên tìm hiểu kỹ về doanh nghiệp, đọc kỹ hợp đồng để xem trái phiếu được bảo lãnh, thanh toán như thế nào. Vì vậy để hạn chế rủi ro các nhà đầu tư cần tự cân nhắc các yếu tố an toàn, tránh xa vào các trái phiếu lãi suất khá cao.

Các cơ quan quản lí nên có các chính sách để phát triển lành mạnh thị trường trái phiếu doanh nghiệp, vốn vẫn đang trong giai đoạn bắt đầu và vẫn còn rất nhiều khó khăn.

Trái phiếu doanh nghiệp với những mối rủi ro rình rập

Có khoảng hơn một tỷ đồng, chị Lê Bích Thủy (quận Ba Ðình, Hà Nội) gửi tiết kiệm kỳ hạn một đến ba tháng. Ðầu tháng 9, chị được nhân viên chăm sóc khách hàng của ngân hàng S. Nơi chị Thủy đang gửi tiền “ngỏ ý” nên chuyển số tiền này sang đầu tư trái phiếu doanh nghiệp. Cụ thể, theo giải thích của nhân viên ngân hàng S. Hiện lãi suất ngân hàng đang áp dụng cho khoản tiền gửi kỳ hạn một tháng của chị Thủy chỉ còn 3,5%/năm.

Mức lãi suất tiền gửi thấp như vậy, nên bạn nhân viên đó khuyên tôi cân nhắc xem có nên gửi trái phiếu không. Theo đó, bên ngân hàng S đang có đợt trái phiếu của một công ty nhiệt điện. Có tài sản bảo đảm, ngân hàng bảo lãnh thanh toán, lãi suất kỳ hạn một tháng là 5,5%/năm, ba tháng 7,2%/năm. Sáu tháng 8,2%/năm, 12 tháng 8,7%/năm.

Thị trường trái phiếu doanh nghiệp có nhiều bất ổn

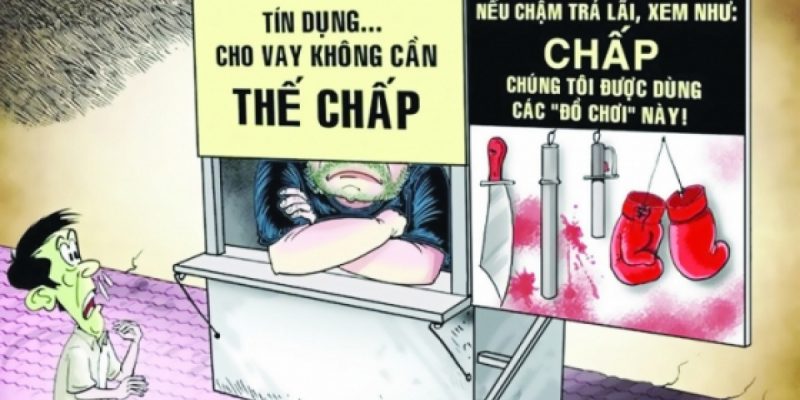

Về phía các doanh nghiệp, đã có tình trạng doanh nghiệp quy mô nhỏ cũng phát hành trái phiếu. Nhiều doanh nghiệp bất động sản đẩy mạnh huy động vốn trái phiếu cho hoạt động sản xuất, phát triển dự án. Trong điều kiện kinh tế suy giảm. Khả năng doanh nghiệp có tăng trưởng mạnh để có thể trả lãi cao cho nhà đầu tư là rất khó. Ðó là chưa kể nếu hoạt động của doanh nghiệp gặp khó khăn, khả năng không trả được nợ gốc. Chứ chưa nói tới lãi trái phiếu sẽ gây thiệt hại cho nhà đầu tư và bất ổn cho thị trường. Như thế, rủi ro mất vốn khi doanh nghiệp không thực hiện được nghĩa vụ thanh toán gốc, lãi trái phiếu là rất có thể xảy ra.

Cảnh báo là chưa đủ

Việc các nhà đầu tư cá nhân có thể tiếp cận dễ dàng. Với các lô trái phiếu có thể tách nhỏ đến từng triệu đồng. Thời hạn đầu tư linh hoạt nhờ trung gian thu xếp giao dịch hoặc cam kết mua lại. Từ các đại lý như đang diễn ra trong thực tế . Lại không được Chính phủ khuyến khích vì các rủi ro mang lại là rất cao.

Việc nhân viên ngân hàng chào mời, khuyến khích người dân chuyển tiền từ kênh tiết kiệm sang trái phiếu doanh nghiệp. Là động thái có thể gây nguy hại cho nhà đầu tư và nền kinh tế. Bộ Tài chính đã ba lần phát đi thông tin cảnh báo nhà đầu tư cá nhân. Phải thận trọng cao độ khi quyết định tham gia thị trường mới nổi này.

Nhận xét về cam kết bảo lãnh, mua lại trái phiếu doanh nghiệp cho nhà đầu tư

Việc các ngân hàng cho phép nhân viên ngân hàng. Trực tiếp tư vấn, giao dịch với nhà đầu tư cá nhân. Dễ gây “hiểu nhầm” về trách nhiệm tổ chức, bảo lãnh phát hành cho nhà đầu tư.

Trước “cơn sốt” giao dịch trái phiếu doanh nghiệp. Nhất là trong vấn đề có hay không bảo lãnh thanh toán của ngân hàng. Tránh để xảy ra tình trạng nhà đầu tư “tiền mất, tật mang”. Còn người môi giới giao dịch “sống chết mặc bay, tiền thầy bỏ túi”.

Bên cạnh đó, sự giám sát chặt chẽ của cơ quan tổ chức tín dụng, tài chính rất quan trọng. Không những giúp ngăn chặn nguy cơ gây mất an ninh tiền tệ quốc gia. Mà còn giúp lành mạnh hóa thị trường tài chính – ngân hàng. Là “liều thuốc” hữu hiệu nhằm ngăn chặn “cơn sốt” trái phiếu doanh nghiệp hiện nay.

Xem thêm:

Nguồn: nhandan.com.vn